出典:アディーレ法律事務所

グレーゾーン金利を理解しよう

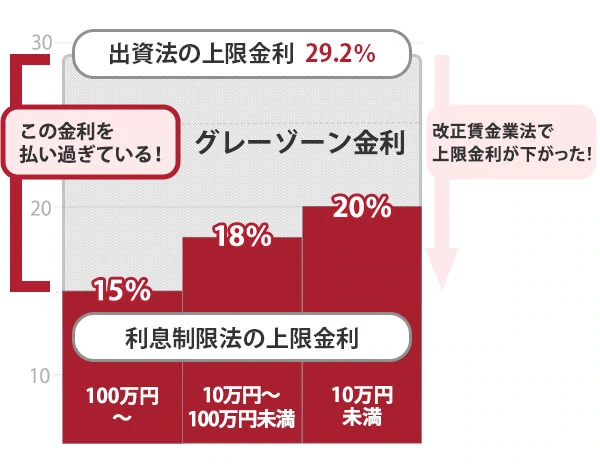

グレーゾーン金利とは、利息制限法の上限利率(年率15%~20%)を超えているが、出資法で定める上限金利(年率29.2%)は超えない金利のことを指します。

刑罰を科されることも行政処分の対象となることもありません。そのため、改正された貸金業法・出資法が施行された平成22年6月18日までは、貸金業者の大半は、このグレーゾーン金利での貸付けを行っていました。

しかし、本来、グレーゾーン金利による利息は無効であり、貸金業者にこれを受け取る権利はありません。ですので、グレーゾーン金利の利息の支払いを続けてきた人は過払い金の返還を請求できる可能性があります。

今回は、グレーゾーン金利の中身やグレーゾーン金利で借入れをしていた場合の対応、そして過払い金の請求方法などについて解説していきます。

「過払い金返還請求をしたい」「過払い金の対象であるか確認したい」などという方は、ぜひご覧になってください。

グレーゾーン金利とは?

グレーゾーン金利という金利が存在したのは、二つの法律で異なる利息についてのルールがあったからです。その2つが、利息制限法と出資法になります。

利息制限法では、利息の上限が15%〜20%までの範囲と定められています。

一方で、平成22年6月18日に施行されるまでの出資法では、年29.2%を超える金利を設定していなければ、刑罰を科されることも行政処分の対象となることはありませんでした。

すなわち、利息制限法の上限を超えたとしても金利が年29.2%以内にとどまることで、黒とも白とも言えない扱いになっていたのです。そのため、利息制限法の上限を超えたとしても、出資法の上限を超えなければ刑事罰は科せられず、「灰色の金利」が存在していました。

この範囲の金利が、「グレーゾーン金利」と呼ばれています。

出典:アディーレ法律事務所

貸金業者はこのグレーゾーン金利での貸付けを大々的に行ってきました。貸金業者としては、グレーゾーン金利を取ることで利益を得ることができたからです。

その後、このグレーゾーン金利の部分について、最高裁判所で無効とする判断がなされました。

その結果、2006年12月13日に貸金業法の改正が決まり、出資法の上限金利を利息制限法の上限金利である20%まで引き下がりました。出資法と利息制限法の上限金利の間の金利での貸付は行政処分の対象となり、現在ではグレーゾーン金利は撤廃されています。

グレーゾーン金利で返金してもらえる人は?

それでは、グレーゾーン金利で取引をしていた人はどうなるのでしょうか?

先ほど紹介した最高裁判所の判決では、このグレーゾーンで借りていた人については、利息制限法で決まっている利息に計算し直して、払いすぎていた場合に過払い金の請求ができると判断しました。

ですので、グレーゾーン金利のあった頃から消費者金融でお金を借りていた人については、過払い金請求ができる可能性があります。

心当たりのある方は早めに弁護士に相談するようにしましょう。

過払い金には時効があるので注意が必要です。

当事務所で過払い金の取り戻しに成功した事例については、以下のページをご覧ください。

グレーゾーン金利で払った利息を「過払い金返還請求」するには?

実際に過払い金の請求をするには、どうしたらよいのでしょうか?

まず、過払い金を請求できるかどうかを判断するポイントをいくつか紹介します。

早速ですが、過払い金の請求ができるかどうか判断する際のポイントとしては、以下の点が挙げられます。

平成22年6月18日より前から借金をしている

グレーゾーン金利による貸付けが行われていたのは平成22年6月18日に出資法・貸金業法が改正される前までなので、平成22年6月18日より前に借金をしたことがなければ、過払い金が発生していることはありません。

なお、平成18年に改正法が成立したころからグレーゾーン金利での貸付けを縮小する動きがありました。そのため、平成22年6月18日より前に借入れをしていたとしても、グレーゾーン金利ではなく利息制限法の制限の範囲内での契約となっている場合もあります。その場合、過払い金が発生していない場合もあるので注意してください。

借金を完済してから10年以内である

過払い金の返還請求権は、時効により消滅してしまいます。

時効が完成するのは、借金の完済後10年が経過した時です。

そのため、借金を完済してから10年以内であるかどうかで過払い金の返還を請求できるかが変わってきます。

ただ、過払い金が発生していた借金(「借金①」とする)は完済していても、再度同じ貸金業者から借入れ(「借金②」とする)を始めた場合には、過払い金が時効により消滅する時期が遅くなる可能性があります。

こうしたケースでは、「借金①と借金②の取引は継続している」とされることがあります。

その場合、借金①で発生した過払い金の返還請求権の時効は、借金②が完済されるまでカウントが始まらない。すなわち、借金①の完済後10年経っても時効は成立しない、ということになる場合も存在します。

このように取引が継続していると認められるかは状況によって異なりますので、お心当たりのある方は、一度弁護士に相談してみましょう。

消費者金融からの借金、又は、クレジットカードのキャッシングによる借金

消費者金融からの借金や、クレジットカードのキャッシングでの借金以外の借入れ(以下の例を参照)では、そもそも金利が15%以下に設定されており、グレーゾーン金利による利息を設定されていない場合がほとんどです。

具体例

- 銀行のカードローン

- 住宅ローン

- 自動車ローン

- 奨学金

そのため、過払い金が請求できるのは、グレーゾーン金利を設定されていることが多い、消費者金融からの借金や、クレジットカードのキャッシングによる借金がある場合に限られてきます。

なお、クレジットカードには、ATMなどでお金を受け取って借金をすることができる「キャッシング」機能と、買い物の時に提示して利用する「ショッピング」機能の2つがあります。

このうち、過払い金が発生するのは「キャッシング」を利用した場合になります。

クレジットカードを「ショッピング」機能で利用する場合、お金の貸し借りではなく代金の立替払いとして利用されます。そのため、利息制限法が適用されず、過払い金は発生しないので理解しておきましょう。

相手は倒産した業者ではない

まず、過払い金が戻ってくる条件に当てはまったとしても、お金を借りていた貸金業者がすでに倒産してしまっている場合、過払い金を請求することはできません。

仮に倒産はしていなかったとしても、経営状態が悪化し、会社を運営していくのがやっとの状態であれば、過払い金を請求したとしても、実際に手元に戻ってくる可能性はかなり低くなってしまいます。

少しでも会社の経営状態に不安を感じた時は、倒産してしまう前に、過払い金請求をするようにしましょう。

なお、過去にお金を借りた会社が今はもうなかったとしても、倒産ではなく経営不振によってほかの会社と合併や吸収をした場合があります。この時に事業をそのまま受け継いでいる場合には、その事業を継承した会社に対して過払い金の返還請求をできる可能性があります。

過払い金を返還してもらう可能性を無くしてしまわないことは大切です。会社が倒産したかどうかわからない場合には、まず一度弁護士に相談してみることをおすすめします。

過払い金があるかを自分で確認するには?

上記で過払い金を請求する方法を紹介してきました。上記の方法では、弁護士に相談するケースも数多く存在します。その他、自身で過払い金を請求できるか判断できる方法もいくつかあるので紹介します。

過払い金の請求ができるかどうかを自身で判断する際のポイントとしては、以下の点が挙げられます。

・金利が利息制限法を超えている部分を、利息制限法に基づく利率で計算しなおす

・一連で計算し直し、合計いくらの過払い金が出ているかを計算する

貸金業者から今までの取引履歴を取り寄せる

まずは、貸金業者から今までの取引に関する履歴を全て送ってもらってください。

この取引履歴には、いつ、どこで、いくら借りていくら返済したのか、金利はいくらで残債務はどれくらいなのかといった取引に関する情報が全て記載されています。

取引履歴は基本的にすぐに送ってもらえますが、業者によっては数週間かかるケースもあるため、時効の関係で過払い金請求を急いでいる場合には、注意は必要です。

取引履歴が手元に届くまでは、おおむね2週間〜3週間程度と考えておくと良いでしょう。

金利が利息制限法を超えている部分を利息制限法に基づく利率で計算し直す

取引履歴が手元に届いたら、履歴の内容を精査したうえで、利息制限法を超えている部分を利息制限法に基づく適正な利率で引き直して、本来支払うべき利息はいくらなのかを算出します。

ただし、この作業を手動で行うと相当な時間がかかってしまうだけでなく、計算間違いが多くなってしまう可能性があります。

その場合、過払い金の引き直し計算を自動で行ってくれる、過払い金の計算ソフトを利用すると計算間違いもなく、求めることが可能ですよ。

なお、以下のようなケースでは、過払い金の計算ソフトを使ったとしても、正確な計算をすることができないので注意してください。

- 完済した後すぐに同じ業者からお金を借りた場合

- 遅延損害金が発生するようなケース

また、貸金業者は、一定の期間を過ぎると古い取引履歴から廃棄していくため、取引が長くなればなるほど、昔の取引履歴が残っていないこともあります。

この場合、過払い金ソフトを使っても正確な過払い金を計算することは困難になってきます。この場合、業者との交渉で適正な過払い金額を探っていくことが重要になってくるでしょう。

一連で計算し直し、合計いくらの過払い金が出ているかを計算する

利息制限法に沿った正しい利息を計算できたら、最後に全ての履歴を一連で計算し直すことで、過払い金がいくら発生しているのかを確認することができます。

過払い金の調査は弁護士に依頼すべき

過払い金がいくら発生しているのかを調べる調査は、かなり時間と手間がかかる引き直し計算という作業をおこなう必要があります。

実際には、引き直し計算以外にも、時効の確認や、取引に分断がある場合の処理など、法的な知識が必要な場面がでてきます。

弁護士であれば、引き直し計算から時効の確認、業者に対する過払い金の請求など、全ての手続きを任せることができます。

万が一、業者が過払い金の交渉に応じなかったとしても、過払い金返還請求の裁判を起こすことで、業者に対して過払い金の請求を続けることも可能です。

また、過払い金が発生しているかどうかの調査だけであれば、無料でおこなっていることも多い。ですので、自身だけで解決するのではなくまずは一度相談だけでも弁護士にしてみることをおすすめします。

過払い金返還請求を無料で相談するには?

過払い金の請求ができそう、又は、できるかもしれないがはっきりわからない、という場合はすぐに弁護士に相談に行きましょう。

弁護士に過払い金の請求を依頼すれば、弁護士から貸金業者に連絡して取引履歴を取り寄せ、過払い金の請求ができるかどうか確認してくれます。

どの貸金業者に借金をしていたか覚えていない場合も、弁護士から信用情報機関に情報の開示を請求して調査することも可能です。

取引履歴から過払い金の請求ができることがわかれば、貸金業者と交渉することで、必要であれば裁判も行い、過払い金を回収することも可能になってきます。

ご自身で過払い金を請求することも可能ですが、その際には、ご自身で、

- 取引履歴をもとに引き直し計算をする

- 過払い金を請求して「ブラックリスト」に載る可能性はあるか検討する

- 貸金業者と直接交渉する

- 貸金業者と書面でやり取りをする

といったことをする必要がでてきます。

しかし、

- 引き直し計算には手間がかかる

- 「ブラックリスト」に載る可能性を判断するのは一般の方には難しい

- 貸金業者は専門知識に詳しいので、交渉を貸金業者のペースで進められがちになる

- 貸金業者と書面でやり取りをしていると、家族に見つかりやすい

といったことから、個人で過払い金請求を行うことは、難しい場合が多いです。

過払い金の請求をしようと思ったら、時効が過ぎてたなんてこともありますので、なるべく早く借金問題・債務整理に詳しい弁護士に相談することをお勧めします。

まとめ

今回はグレーゾーン金利と過払い金の請求について解説しました。

グレーゾーン金利とは、利息制限法と出資法の差によって取ることを許されない過大な金利です。すなわち、借金をした人にとっては本来支払う必要のなかった利息になります。

グレーゾーン金利によって本来支払う必要のない利息を支払っていた方には、その分のお金を取り戻す権利があります。

自身がその権利を持つか否かを確認する手段はさまざまですが、個人で判断するよりも弁護士にお願いすることで確実性・安全性も向上します。また、グレーゾーン金利が廃止されてからかなりの年月が経っています。ですので、過払い金の返還請求ができる可能性がある方は、なるべく早く弁護士に相談しましょう!

コメント